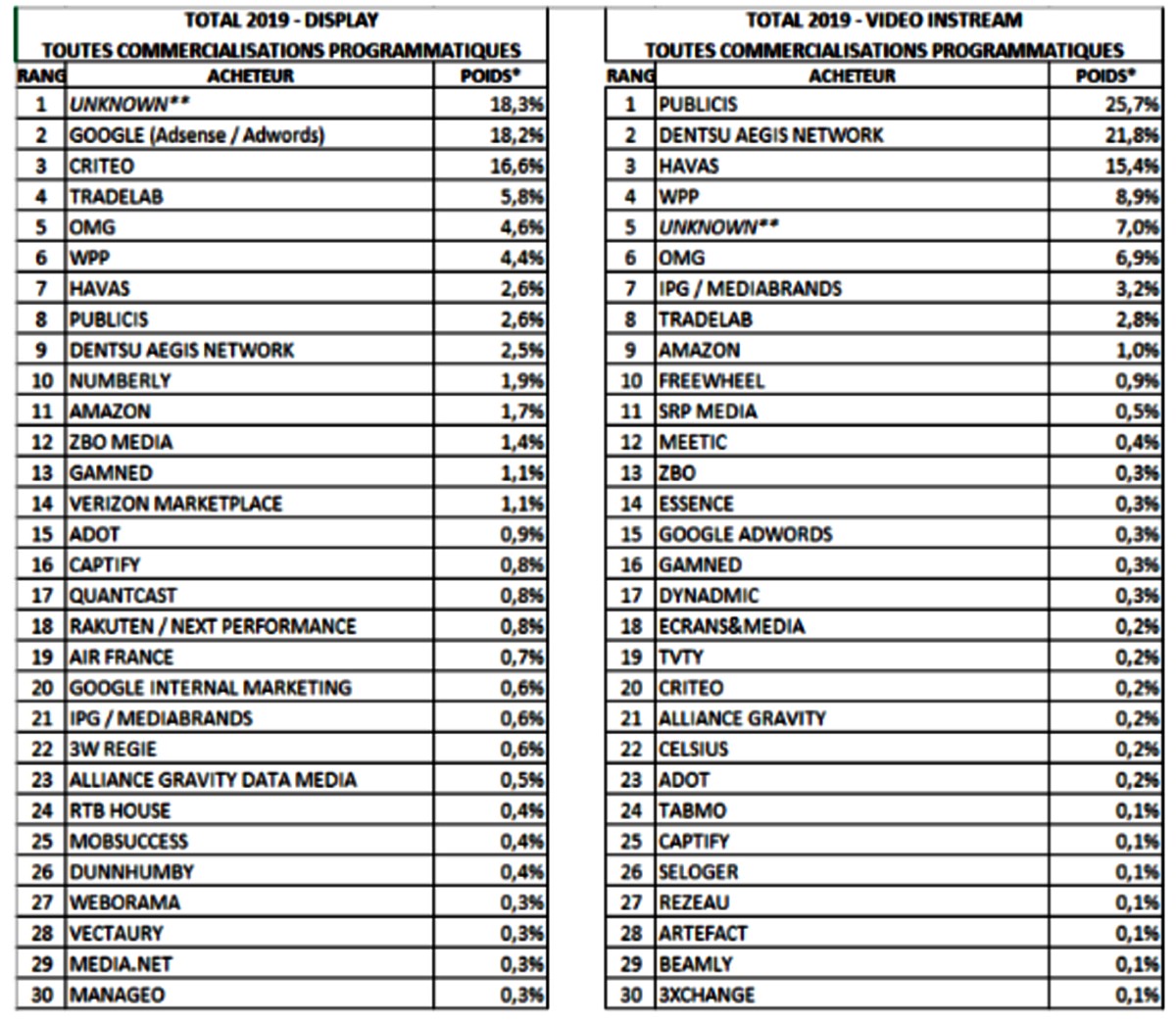

L’achat d’inventaires de publicité digitale demeure concentré entre quelques acteurs dans l’hexagone. C’est ce que montrent les deux Top 30 établis par le SRI (Syndicat des régies internet) pour l’année 2019. Ces deux Tops 30, « Display hors instream » et « Vidéo instream », montrent les acheteurs identifiables d’inventaires digitaux. Ce sont des groupes de communication, des Trading desks indépendants, des retargeters ou des annonceurs en direct.

On observe la toujours très forte concentration du Top 10 des deux classements. Ce Top 10 représente plus de 77,5% du marché pour le Top publicité « Display hors instream », avec Google et Criteo pesant près de 40% du marché à eux deux. Et pour le classement de la publicité « Vidéo instream », ce Top 10 représente 93,6% du marché. Quatre acheteurs, Publicis, Dentsu Aegis Network, Havas et WPP représentent près de 72% des achats. Cette concentration en haut du classement est suivie par une importante dilution avec de nombreux acteurs mais qui pèsent très peu en pourcentage.

Des classements très complexes à réaliser

« Ces classements sont particulièrement complexes à publier car ils agrègent des milliers de lignes issues de nos régies et de leurs SSP » commente Hélène Chartier, directrice générale du SRI. « Même s’ils donnent une vision partielle de l’achat programmatique en France, en se limitant au périmètre SRI, ils sont la source de précieux enseignements » considère la responsable.

« Il y a un véritable enjeu pour clarifier notre écosystème et assurer une bonne traçabilité des investissements »

Ces deux classements sont réalisés à partir des chiffres d’affaires nets, déclarés confidentiellement par les régies membres du SRI sur l’année 2019, et ont pour objectif de montrer la variété, la complexité et parfois même la difficulté d’identification des flux de revenus programmatiques côté régie. Ces deux classements prennent en compte toutes les formes de programmatique : Open RTB, deals et garanti.

Vision partielle du poids de chacun des acteurs

Le SRI souligne que les chiffres publiés ne sont pas le reflet du poids global des différents acteurs. La première raison est la limitation du périmètre d’achat à l’univers SRI ; la seconde raison est le regroupement sous la catégorie « Unknown » des sources de demandes identifiées seulement par le nom du DSP et non par les acheteurs eux-mêmes. Une part de ces revenus pourrait donc être réaffectée aux acteurs présents dans les Tops et de fait, en modifier le classement mais l’information n’est pas en lecture directe.

Le programmatique est la mise en relation automatisée de vendeurs et d’acheteurs d’inventaires publicitaires

Côté inventaires digitaux pris en compte, les vendeurs concernés sont : 20 Minutes, 366, RelevanC Advertising, Amaury Media, Boursorama, Canal Plus Brand Solutions, CMI Media, DriveMedia, France Télévisions Publicité, GMC Media, Lagardère News, Leboncoin, Les Echos Le Parisien Médias, M Publicité, M6 Publicité, MEDIA.Figaro, Melty, Mondadori, Next Media Solutions, NRJ Global, Orange Advertising, Prisma Media Solutions, Seloger, TF1 Pub, Verizon Media ainsi que MediaSquare. Il ne s’agit donc pas d’une vision totale marché français mais bien d’un périmètre SRI.